पूंजी बजट में जोखिम को शामिल करने के सर्वोत्तम तरीके

वैश्विक अर्थव्यवस्था की बढ़ती अस्थिरता के कारण निवेशकों को सुरक्षित निवेश विकल्पों की खोज करने में मदद मिली है। निवेशक अपने निवेश का चयन करते समय पूंजीगत बजट का उपयोग करते हैं। पूंजीगत बजट भवन और मशीनरी जैसे दीर्घकालिक परिसंपत्तियों में निवेश की योजना है। इन निवेशों के लिए जोखिम अपरिहार्य है। विभिन्न जोखिमों में शामिल हैं नकदी प्रवाह में समय पर भुगतान नहीं किया जाना, सहमति के अनुसार निवेश करने वाली कंपनी का जोखिम और साथ ही जोखिमपूर्ण परियोजनाओं में निवेशित धन को डूबाना। कैपिटल बजटिंग में जोखिम को शामिल करके, निवेशक नुकसान को कम कर सकते हैं।

जोखिम प्रीमियम

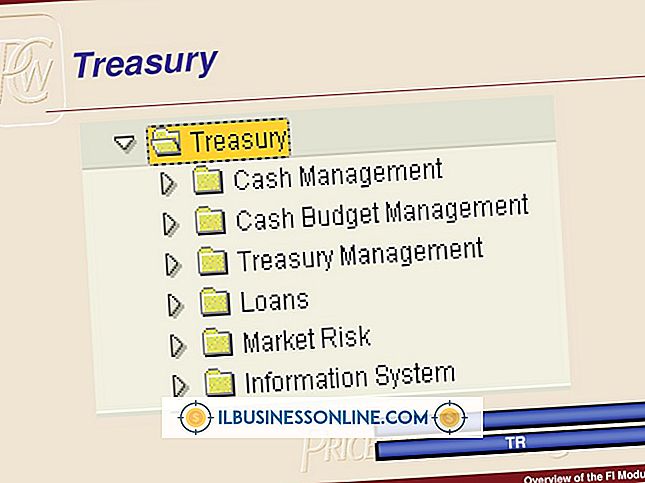

निवेशक जोखिम से बचने की कोशिश करते हैं। निवेशकों को अपने फंड को जोखिमपूर्ण परियोजनाओं में निवेश करने के लिए प्रोत्साहित करने के लिए, इस तरह के प्रोजेक्ट्स से रिटर्न कम जोखिम वाले निवेश जैसे कि ट्रेजरी बॉन्ड से रिटर्न से अधिक होना चाहिए। एक जोखिम प्रीमियम एक छूट दर है जिसे उधार लेने की जोखिम-मुक्त दर में जोड़ा जाता है। जोखिम-मुक्त दर सरकार-समर्थित प्रतिभूतियों जैसे कम जोखिम वाले निवेशों की वापसी की दर है। फिर परिणामी छूट दर का उपयोग करके निवेशों का मूल्यांकन किया जाता है। बेहतर रिटर्न देने वाले निवेश को चुना जाता है।

ऋण वापसी की अवधि

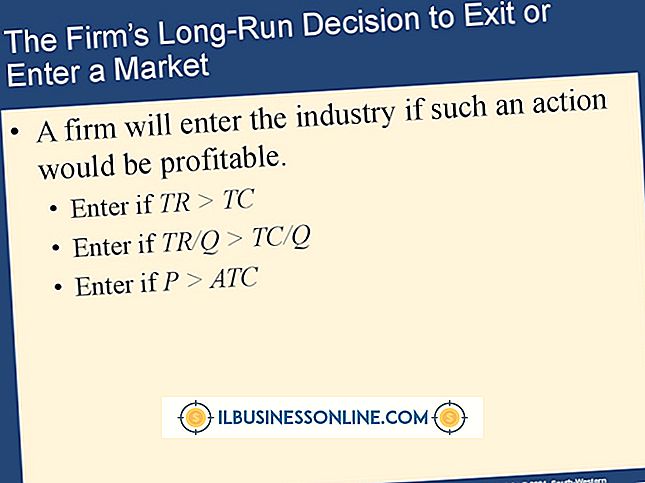

किसी परियोजना के लिए निवेश की गई राशि का भुगतान करने में लगने वाला समय निवेशक के लिए चिंता का विषय है। निवेशकों ने एक समय सीमा निर्धारित की है जिसके भीतर उन्हें रिटर्न प्राप्त होने की उम्मीद है। प्रत्येक परियोजना का नकदी प्रवाह निर्धारित होता है। एक परियोजना जिसका रिटर्न समय सीमा से परे है, जोखिम भरा माना जाएगा।

निश्चित समतुल्य

परियोजनाओं का मूल्यांकन करते समय, भविष्य की नकदी प्रवाह का अनुमान पूर्वानुमान तकनीकों जैसे संभावना उपायों का उपयोग करके किया जाता है। ये उपाय भविष्य की घटनाओं की सच्ची तस्वीर नहीं देते हैं। अनिश्चितता से बचने के लिए, भविष्य के नकदी प्रवाह को कुछ नकदी प्रवाह में परिवर्तित करें। कुछ नकदी प्रवाह अनिश्चित अनुपात गुणांक के रूप में ज्ञात पूर्व निर्धारित आधार के साथ अनिश्चित नकदी प्रवाह को गुणा करके प्राप्त नकदी प्रवाह हैं। एक निश्चित-समतुल्य गुणांक कारक है जो भविष्य के नकदी प्रवाह से जुड़े जोखिम को निर्धारित करता है। जोखिम भरे निवेश की कम निश्चित समतुल्य रेटिंग है, इसलिए उन्हें टाला जाता है। ऐसा इसलिए है क्योंकि अनुमानित नकदी प्रवाह के जाल की संभावना कम है।

संवेदनशीलता विश्लेषण

निवेश पर एक परियोजना की वापसी बिक्री, निवेश, कर की दर और बिक्री की लागत जैसे कारकों से प्रभावित होती है। संवेदनशीलता विश्लेषण मापता है कि इन कारकों में से एक में परिवर्तन के जवाब में परियोजना का नकदी प्रवाह किस हद तक बदल जाता है। संवेदनशीलता विश्लेषण प्रक्रिया में उन कारकों की पहचान करना शामिल है जो परियोजना के नकदी प्रवाह को प्रभावित करते हैं, इन कारकों के बीच गणितीय संबंध स्थापित करते हैं और विश्लेषण करते हैं कि इन कारकों में से प्रत्येक में परिवर्तन परियोजना के नकदी प्रवाह को कैसे प्रभावित करता है। यदि किसी परियोजना का नकदी प्रवाह उपरोक्त सूचीबद्ध कारकों में से किसी में भी परिवर्तन के प्रति संवेदनशील है, तो इसे जोखिम भरा माना जाता है और इसलिए इसे टाला जाता है।