वित्तपोषण गतिविधियों के उदाहरण

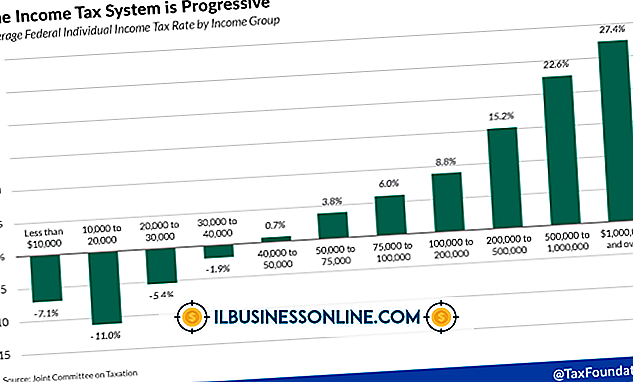

वित्तपोषण गतिविधियां एक व्यवसाय और उसके लेनदारों और निवेशकों के बीच लेनदेन हैं। वित्तपोषण गतिविधियों का खंड एक कंपनी के नकदी प्रवाह के बयान पर तीन खंडों में से एक है, अन्य दो परिचालन और निवेश गतिविधियों हैं। वित्तपोषण गतिविधियों में नकदी के स्रोत शामिल हो सकते हैं जिनमें नकदी प्रवाह या नकदी का उपयोग होता है, जो नकदी बहिर्वाह होते हैं। छोटे और बड़े व्यवसाय आमतौर पर संचालन और रणनीतिक पहलों का समर्थन करने के लिए वित्तपोषण गतिविधियों का उपयोग करते हैं। नकदी प्रवाह और बहिर्वाह के स्तर का उपयोग किसी व्यवसाय की स्थिरता और वित्तीय व्यवहार्यता को मापने के लिए किया जा सकता है। यह संभावित निवेशकों या अन्य कंपनियों के लिए महत्वपूर्ण है जो अपने स्वयं के विस्तार में मदद करने के लिए अन्य व्यवसायों के साथ व्यवस्था करना चाहते हैं।

सार्वजनिक पेशकश के माध्यम से इक्विटी जारी करना

ऋण विधियों और उदाहरणों को जारी करना

ऋण लेन-देन में वित्तीय संस्थानों के ऋण से ऋण लेना और ऋण की लाइनें शामिल हैं, उदाहरण के लिए और निवेशकों को बांड जारी करना। ये अल्पकालिक और दीर्घकालिक ऋण और बॉन्ड बिक्री व्यवसायों को फंड संचालन में मदद करते हैं, जिसमें अस्थायी नकदी की कमी या पूंजी निवेश को वित्तपोषण करना शामिल हो सकता है। बॉन्ड निवेशक नियमित ब्याज भुगतान अर्जित करते हैं और परिपक्वता पर बांड का मूल या बराबर मूल्य प्राप्त करते हैं। ऋण भुगतान में ऋण की अवधि में ब्याज और मूलधन दोनों शामिल होते हैं। इक्विटी पर कर्ज का मुख्य लाभ यह है कि कंपनी के अधिकारियों को नियमित निवेशकों और प्रमुख भुगतान करने के लिए बॉन्ड निवेशकों या बैंकरों को स्वामित्व और नियंत्रण छोड़ने की जरूरत नहीं है।

रिटायर डेट के तरीके और उदाहरण

ऋण सेवानिवृत्ति एक वित्तपोषण गतिविधि है जो नकदी का उपयोग करती है। यदि किसी छोटे व्यवसाय में अधिक नकदी है, तो वह अपने बकाया ऋण का भुगतान करने का निर्णय ले सकता है, जिसमें निवेशकों से वापस बांड खरीदना और ऋण और ऋण की बकाया लाइनों पर शेष राशि का भुगतान करना शामिल है। ऋण का भुगतान करने से बैलेंस शीट पर देनदारियों की संख्या कम हो जाती है, जिससे कंपनी की तरलता की स्थिति में सुधार होता है। कंपनियां ब्याज खर्च भी बचाती हैं, जो सीधे नीचे की रेखा पर जाता है और नकदी प्रवाह को बढ़ाता है। एक बढ़ी हुई नकदी प्रवाह अतिरिक्त स्टॉक गतिविधि का कारण बन सकता है जो एक व्यवसाय की वित्तीय ताकत का एक और संकेत है।

शेयरहोल्डर्स से पुनर्खरीद स्टॉक

पुनर्खरीद शेयर एक अन्य वित्तपोषण गतिविधि है जो नकदी का उपयोग करती है। निदेशकों के बोर्ड अधिकतम राशि अधिकृत करते हैं और शेयर बायबैक के संचालन के लिए समय सीमा निर्धारित करते हैं। कंपनियों में आम तौर पर लचीलापन होता है जब वे शेयरों को पुनर्खरीद करते हैं, और वे पूरे पुनर्खरीद प्राधिकरण का उपयोग नहीं कर सकते हैं। स्टॉक पुनर्खरीद शेयर की संख्या को कम करते हैं और ट्रेडिंग फीस और कमीशन सहित शेयरों को वापस खरीदने की कुल लागत के बराबर शुद्ध नकदी बहिर्वाह का प्रतिनिधित्व करते हैं। सार्वजनिक रूप से कारोबार करने वाली कंपनियां निवेशकों को यह संकेत देने के लिए स्टॉक बायबैक की घोषणा कर सकती हैं कि वे एक मजबूत वित्तीय स्थिति में हैं।

शेयरधारकों को लाभांश देना

लाभांश भुगतान ऐसी वित्तीय गतिविधियाँ हैं जिनमें बोर्ड प्राधिकरण की भी आवश्यकता होती है। कुछ कंपनियां हर तिमाही में लाभांश का भुगतान करती हैं, जबकि अन्य विशेष एकमुश्त लाभांश की घोषणा करते हैं। शेयरधारक प्रत्येक शेयर के लिए नकदी की एक निर्धारित राशि प्राप्त करते हैं जो उनके पास है। लाभांश के बाद कर शुद्ध आय से आते हैं। कमाई एक विशिष्ट दस्तावेज पर परिलक्षित होती है जिसे लाभांश नकद प्रवाह विवरण कहा जाता है।

वित्तपोषण के उदाहरणों में से एक, कंपनियां एक प्रारंभिक सार्वजनिक पेशकश के माध्यम से शेयर जारी कर सकती हैं। कंपनी की आय, जारी किए गए शेयरों की संख्या, माइनस इन्वेस्टमेंट बैंकिंग फीस से गुणा की जाएगी। कंपनियां संस्थागत निवेशकों के साथ निजी लेनदेन में शेयर जारी कर सकती हैं, जैसे कि उद्यम पूंजी फर्म और निजी इक्विटी फंड। ये शेयर एक स्टॉक एक्सचेंज में व्यापार नहीं करेंगे, लेकिन कंपनी अभी भी लेनदेन से नकद आय प्राप्त करेगी। सार्वजनिक रूप से कारोबार करने वाली कंपनियां निवेशकों को अतिरिक्त शेयर जारी कर सकती हैं और आय का उपयोग वित्त संचालन या विस्तार योजनाओं के लिए कर सकती हैं।