एक लेनदार एक स्टार्टअप कंपनी के वित्तीय विवरण को कैसे देखेगा?

जब आप पहली बार एक व्यवसाय शुरू करते हैं, तो वित्तीय संसाधनों तक पहुंच आपके व्यवसाय को गतिमान रखने में मदद करती है। यह पहुंच आमतौर पर एक वित्तीय इकाई द्वारा ऋण या क्रेडिट लाइन के रूप में मिलती है, चाहे वह राज्य हो या स्थानीय सरकार माइक्रो-लोन, एक वाणिज्यिक बैंक या एक निजी निवेश समूह। ये लेनदार आपके वित्तीय वक्तव्यों की समीक्षा करेंगे जो कि समय पर फैशन में धन चुकाने की आपके व्यवसाय की क्षमता की तलाश करते हैं। एक स्टार्ट-अप के साथ, हालांकि, वित्तीय विवरण चित्र का केवल एक हिस्सा प्रदान करते हैं।

लेनदारों के लिए बुनियादी जानकारी

वित्तीय विवरण आपकी कंपनी के राजकोषीय स्वास्थ्य को दिखाने के लिए डिज़ाइन किए गए हैं। स्टार्ट-अप के लिए, हालाँकि, आय विवरण या नकदी प्रवाह का विवरण दिखाना मुश्किल है क्योंकि व्यवसाय ने बिक्री के लिए उत्पाद या सेवा नहीं बनाई होगी। परिणामस्वरूप, स्टार्ट-अप के लिए लेनदारों को आम तौर पर सामान्य वित्तीय विवरणों से परे जानकारी की आवश्यकता होती है। इस जानकारी में आपकी व्यावसायिक पृष्ठभूमि, जहाँ आप रहते हैं, आपकी शैक्षिक पृष्ठभूमि, आपका क्रेडिट इतिहास, आपके व्यक्तिगत बैंक दस्तावेज़ और आपकी आपराधिक पृष्ठभूमि, यदि लागू हो, शामिल हो सकते हैं। इस जानकारी के बहुत से अपने फिर से शुरू में पाया जा सकता है। इसके अलावा, लेनदार आपकी व्यावसायिक योजना को देखना चाहेंगे, जिसमें बिक्री और लाभ अनुमान शामिल हैं। यदि आपने उत्पाद बेचना शुरू कर दिया है, तो आपको अपनी व्यावसायिक क्रेडिट रिपोर्ट, आयकर विवरण और बैंक स्टेटमेंट को शामिल करना होगा। आपको व्यवसाय से संबंधित कानूनी दस्तावेज प्रदान करने के लिए भी कहा जा सकता है, जैसे वाणिज्यिक पट्टे, व्यवसाय लाइसेंस, मताधिकार समझौते और किसी अन्य कंपनी के साथ अनुबंध।

ऋण कारण और सहायता

लेनदार आपके व्यवसाय को उसके दायित्वों को पूरा करने की क्षमता का मूल्यांकन करेगा। यह केवल इस बात की समीक्षा नहीं है कि क्या समय पर ऋण का भुगतान किया जा सकता है। यह आपके व्यवसाय की व्यवहार्यता का भी सवाल है। आपको एक लेनदार को विश्वास दिलाना चाहिए कि आपके पास एक अच्छा व्यवसाय योजना है और एक अच्छा लाभ कमाने के लिए एक बड़ा पर्याप्त ग्राहक आधार है। ऋण के बारे में विभिन्न प्रश्नों के उत्तर देने के लिए तैयार रहें, जिसमें आपको धन की आवश्यकता क्यों है, आप इसके साथ क्या करने की योजना बना रहे हैं, और क्या, यदि कोई हो, अन्य ऋण जो आपके पास पुस्तकों पर हैं।

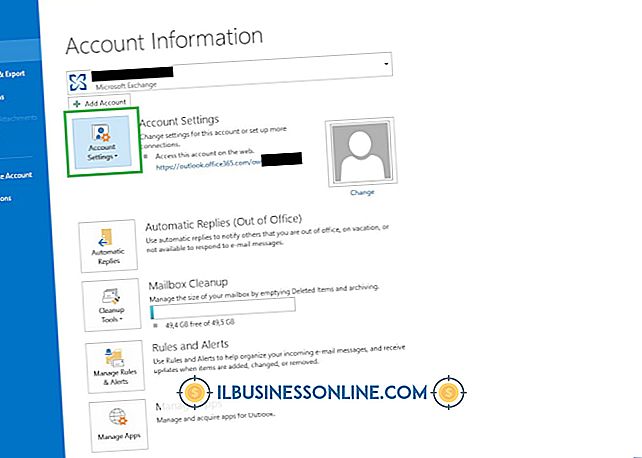

समीक्षा

एक बार जब आप अपना व्यवसाय ऋण आवेदन जमा करते हैं, तो आपका लेनदार विभिन्न प्रकार के दृष्टिकोणों का उपयोग करके जानकारी का मूल्यांकन करेगा। फेडरल रिज़र्व बैंक ऑफ़ न्यूयॉर्क ने इन्हें "द फाइव सी ऑफ़ क्रेडिट एनालिसिस" कहा है, जो संख्या से परे एक लेनदार को देखने में मदद करता है। यह कई स्टार्ट-अप के लिए महत्वपूर्ण है, क्योंकि ये संख्या अक्सर केवल अनुमान हैं। "क्षमता" आपके व्यवसाय को ऋण चुकाने की क्षमता को संदर्भित करता है। यह अक्सर विश्लेषण का सबसे भारी भारित हिस्सा होता है। "कैपिटल" इस बात का मूल्यांकन है कि आपके पास व्यवसाय में कितना व्यक्तिगत पैसा है। "संपार्श्विक" एक उधारकर्ता की संपत्ति है जो चुकौती के स्रोत के रूप में कार्य करता है यदि व्यवसाय अपने ऋण दायित्व को पूरा करने में विफल रहता है। यदि कोई संपत्ति की पेशकश नहीं की जाती है, तो इसके बजाय किसी अन्य पार्टी द्वारा हस्ताक्षरित गारंटी की पेशकश की जा सकती है। कुछ लेनदारों को संपार्श्विक और गारंटी दोनों की आवश्यकता होती है। "शर्तें" उन उद्देश्यों को सीमित करती हैं जिनके लिए ऋण से धन का उपयोग किया जा सकता है। "चरित्र" आप, व्यवसाय के मालिक का एक अनुमान है। इसमें शामिल है कि आपकी पृष्ठभूमि और अनुभव व्यवसाय के साथ-साथ आपके संदर्भों और प्रबंधन टीम की ताकत के लिए कितने प्रासंगिक हैं।

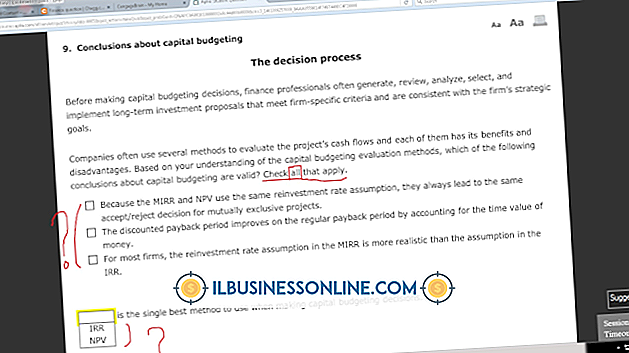

वित्तीय अनुपात

लेनदार आपके वित्तीय विवरणों और अनुमानों का भी विश्लेषण करते हैं। इस जानकारी को फिर वित्तीय अनुपात में खिलाया जाता है। इन अनुपातों में आपके व्यवसाय की लाभदायक होने की क्षमता की समीक्षा करना शामिल है, आपके व्यवसाय को बेची गई वस्तु के अनुसार लाभ उत्पन्न होता है, व्यवसाय कितनी जल्दी संपत्ति को नकदी में बदल सकता है, किसी उत्पाद को प्राप्त करने में कितना समय लगता है और ग्राहकों को भुगतान करने में कितना समय लगता है।

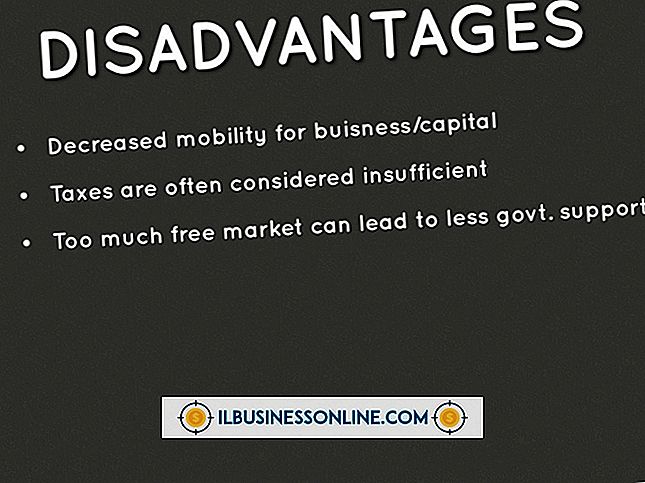

ऋण की शर्तें

जोखिम को कम करने के लिए, लेनदार अक्सर ऋण के कुछ पहलुओं को प्रतिबंधित करते हैं जब इसे वित्त पोषित किया जाता है। इन प्रतिबंधों में सटीक और पूर्ण रिकॉर्ड बनाए रखने और वित्तीय विवरण प्रदान करने की आवश्यकता शामिल है; आपकी कंपनी कितना कर्ज हासिल कर सकती है, इस पर सीमा; मालिकों या अन्य निवेशकों को भुगतान पर प्रतिबंध; आगे के पूंजीगत व्यय को सीमित करना; और विशिष्ट वित्तीय अनुपात के लिए प्रदर्शन मानकों को पूरा करने की आवश्यकता।