क्या होता है जब एक व्यापार एक नुकसान उठाता है?

व्यवसाय पैसा बनाने के लिए मौजूद हैं, इसे खोने के लिए नहीं, लेकिन कुछ वर्षों में, नुकसान उठाने से बस मदद नहीं मिल सकती है। जब ऐसा होता है, तो व्यवसाय के मालिकों के पास अलग-अलग विकल्प होते हैं, इसके आधार पर कि कंपनी कैसे संरचित है, इसके पिछले वित्तीय विवरण कैसे दिखते हैं और इसके निकट भविष्य में क्या देखने की उम्मीद है। आंतरिक राजस्व सेवा एक व्यवसाय को वर्तमान, अतीत और भविष्य की कर देनदारियों को कम करने के लिए इन हानियों का उपयोग करने की अनुमति देती है - एक बिंदु तक।

व्यक्तिगत रिटर्न

कई छोटे व्यवसाय, विशेष रूप से जो केवल लॉन्च कर रहे हैं, उन तरीकों से संरचित होते हैं जो अपने मालिकों और शेयरधारकों को अपने व्यक्तिगत बुराइयों में व्यावसायिक नुकसान को शामिल करने की अनुमति देते हैं। एक एकमात्र मालिक अपने व्यक्तिगत कर रिटर्न के साथ व्यवसाय कर का भुगतान करता है, जिसमें उसकी आय के साथ-साथ उसके वार्षिक 1040 फॉर्म भी शामिल हैं। यदि उसका व्यवसाय नुकसान उठाता है, तो उसे वर्ष के दौरान उसकी अन्य आय से कटौती की जाती है, या संयुक्त रिटर्न पर परिवार के अन्य सदस्यों से आय होती है। एलएलसी, एस कॉर्पोरेशन या साझेदारी के रूप में काम करने वाले व्यवसाय समान फैशन में काम करते हैं, लाभ और हानि के साथ शेयरधारकों के व्यक्तिगत रिटर्न पर अपनी खुद की इकाई के रूप में व्यवसाय के लिए रिटर्न पर।

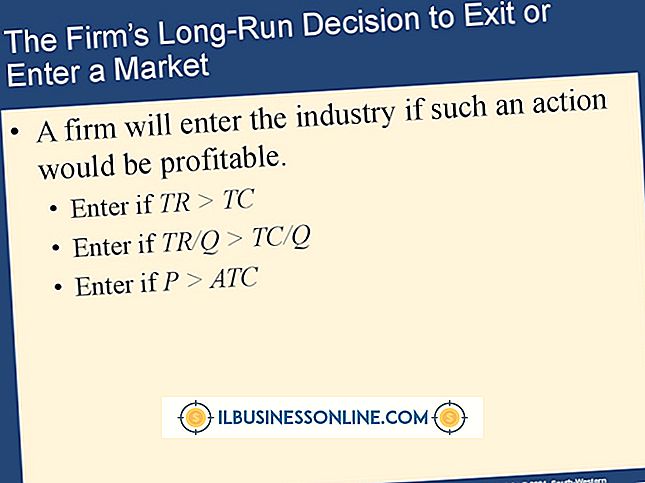

इसे आगे बढ़ाएँ (या पीछे)

यदि आपके व्यवसाय के नुकसान आपके सभी अन्य स्रोतों से आपकी आय से अधिक है, तो आप नेट ऑपरेटिंग नुकसान पर काम कर रहे हैं, जिसे अक्सर एनओएल के लिए संक्षिप्त किया जाता है। यह तब होता है जब आपके शेड्यूल सी फॉर्म पर एक एकल प्रोपराइटर के रूप में घोषित आपका घाटा, या एक एलएलसी, एस कॉर्प या साझेदारी से आपके व्यक्तिगत रिटर्न के लिए पारित राशि, आपको एक नकारात्मक समायोजित सकल आय के साथ छोड़ देती है। व्यक्तिगत छूट, धर्मार्थ दान या गैर-पूंजीगत पूँजी हानि जैसे आपके एजीआई से अधिक होने वाले किसी भी गैर-व्यावसायिक कटौती को वापस जोड़ें। यदि वह संख्या अभी भी नकारात्मक है, तो आप दो साल तक के नुकसान को वापस ले सकते हैं, धनवापसी के लिए आवेदन कर सकते हैं या संशोधित रिटर्न दाखिल कर सकते हैं और उस आय का शेष नुकसान उठा सकते हैं। आप 20 साल तक का नुकसान भी उठा सकते हैं।

C निगम

एक सी निगम में, नुकसान एक व्यक्ति के बजाय निगम के हैं। इसलिए, यह अपने शेयरधारकों को अपने व्यक्तिगत रिटर्न से गुजरने के लिए नुकसान नहीं दे सकता है। इसके बजाय, एक सी कॉर्पोरेशन को घाटे को पिछले लाभ या आगे तक ले जाना चाहिए, जब तक कि पिछले वर्ष के घाटे को कम करने के लिए पर्याप्त आय न हो। कंपनी के शेड्यूल K फॉर्म में किसी भी कैरीओवर राशि को सूचीबद्ध किया जाना चाहिए। AC कॉर्पोरेशन को यह भी अनुमति दी जाती है कि वह अपने वर्तमान वर्ष के करों का भुगतान करने के लिए एक एक्सटेंशन मांग सकता है यदि वह IRS फॉर्म 1138 को भरकर अगले वर्ष में NOL की उम्मीद करता है।

लाभ के लिए दबाव

आईआरएस एक व्यवसाय को हमेशा के लिए नुकसान का दावा करने की अनुमति नहीं देता है। सामान्य नियम यह है कि यदि आपका व्यवसाय पांच साल की अवधि में तीन बार लाभ दिखाता है तो आपका व्यवसाय एक व्यवसाय के रूप में योग्य है। अन्यथा, यह एक शौक माना जाता है, जिसके परिणामस्वरूप कर समय पर अलग-अलग उपचार होता है। यदि आपका व्यवसाय आपकी आय का एकमात्र या प्राथमिक स्रोत है, तो आईआरएस आपके रिटर्न पर भी बारीकी से विचार कर सकता है यदि यह बहुत बार नुकसान दिखाता है, तो सोचता है कि आप नकारात्मक आय के साथ अपने जीवन स्तर को कैसे बनाए रख रहे हैं। व्यवसाय के नुकसान को साबित करने वाले विस्तृत रिकॉर्ड रखने से आपके मामले का समर्थन करने में मदद मिल सकती है आईआरएस को आपके रिटर्न का ऑडिट करने के लिए चुनना चाहिए।