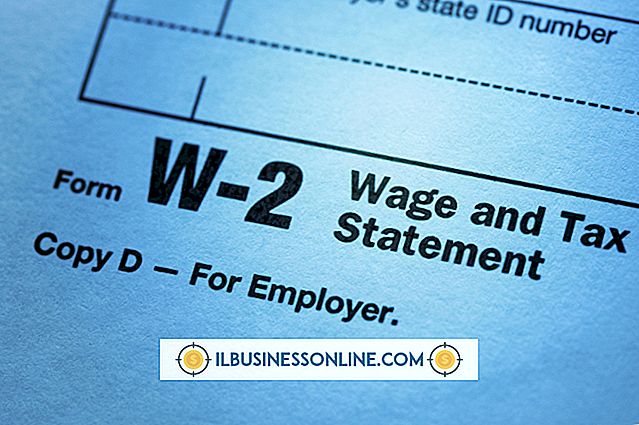

करों के लिए लाभ का उपयोग करने के लिए प्रलेखन

IRS का दावा है कि ओवरस्टेड समायोजन, कटौती, छूट और क्रेडिट के कारण प्रत्येक वर्ष $ 30 बिलियन अवैतनिक करों में खो जाता है। यह सुनिश्चित करने के लिए कि करदाता वैध होने की तुलना में कटौती का अधिक दावा नहीं करते हैं, आईआरएस को व्यापार कटौती के रूप में लाभ का उपयोग करने के लिए कुछ दस्तावेज़ीकरण की आवश्यकता होती है। करदाता मानक लाभ दर या वास्तविक खर्चों का दावा कर सकते हैं।

कार और ट्रक खर्च बनाम कम्यूटिंग खर्च

कार और ट्रक का खर्च आम तौर पर कई कारणों से घटाया जाता है। इनमें करदाता के गृह क्षेत्र के भीतर एक कार्य स्थान से दूसरे में यात्रा शामिल है; ग्राहकों का दौरा करने के लिए; नियमित कार्यस्थल के अलावा किसी अन्य स्थान पर एक व्यावसायिक बैठक में भाग लेने के लिए; या जब करदाता के पास एक या अधिक नियमित कार्य स्थान हों, तो एक अस्थायी कार्यस्थल पर जाना। एक करदाता के घर और काम के नियमित स्थान के बीच आवागमन के लिए खर्च में कटौती नहीं की जाती है।

मानक लाभ दर बनाम वास्तविक व्यय

करदाता आईआरएस द्वारा कार और ट्रक खर्चों का दावा करने के लिए स्थापित मानक लाभ दर का उपयोग कर सकते हैं। एक जुलाई से 31 दिसंबर, 2011 के बीच यात्रा की माइलेज दर 55.5 सेंट प्रति मील है। वैकल्पिक रूप से, वे कार से संबंधित विभिन्न लागतों के लिए वास्तविक खर्चों का दावा कर सकते हैं। जब कार व्यक्तिगत और व्यावसायिक उपयोग दोनों के लिए उपयोग की जाती है, तो उसके अनुसार खर्चों का निर्धारण किया जाना चाहिए। करदाता दोनों तरीकों का उपयोग करके एक गणना चलाने के लिए स्वतंत्र हैं और एक का उपयोग करते हैं जो उन्हें सबसे बड़ी कटौती देता है।

मानक माइलेज दर दावे का समर्थन करने के लिए प्रलेखन

मानक लाभ दर का दावा करने के लिए, करदाता को एक दैनिक लॉग रखना होगा जो मील की यात्रा, गंतव्य और यात्रा के उद्देश्य को दर्शाता है। दस्तावेज़ीकरण जो वाहन की पहचान करता है और साबित करता है कि करदाता कार का मालिक है, या वाहन को पट्टे पर दे रहा है, भी आवश्यक है।

वास्तविक व्यय दावे का समर्थन करने के लिए प्रलेखन

करदाता सभी यात्राओं का माइलेज लॉग रख सकते हैं, व्यवसाय यात्रा पर खर्च किए गए मील के कुल प्रतिशत की गणना करने के लिए प्रत्येक यात्रा को "व्यवसाय" या "व्यक्तिगत" के रूप में सही ढंग से नामित करते हैं। करदाताओं को वाहन की लागत का समर्थन करने के लिए रसीदें या चालान रखना चाहिए, जिसमें पट्टा भुगतान, गैस, तेल, मरम्मत, पंजीकरण और पार्किंग शामिल हैं। करदाता व्यावसायिक उपयोग के लिए समर्पित कार मील के प्रतिशत के अनुसार इन लागतों के प्रतिशत का दावा कर सकते हैं। मूल्यह्रास लागत भी कटौती योग्य है; इसका समर्थन करने के लिए, करदाताओं के पास वाहन की मूल लागत, किसी भी सुधार की लागत और करदाता व्यवसाय के लिए कार का उपयोग शुरू करने की तारीख का दस्तावेजीकरण होना चाहिए।