फीफो विधि और लागत आधार

लागत आधार वह राशि है जो आप किसी संपत्ति को बेचने से पहले खर्च करते हैं। यदि आप इन परिसंपत्तियों की कई इकाइयाँ अलग-अलग कीमतों पर खरीदते हैं या बनाते हैं और फिर उनमें से कुछ को बेचते हैं, तो आपकी आय और आयकर इस बात पर निर्भर करेगा कि आप बेची गई वस्तुओं के लिए किस लागत के आधार का उपयोग करते हैं। एक व्यवसाय के दृष्टिकोण से, संपत्ति इन्वेंट्री हो सकती है; व्यक्तियों या व्यवसायों के लिए, वे निवेश हो सकते हैं।

इन्वेंटरी कॉस्ट बेसिस

आंतरिक राजस्व सेवा वर्दी पूंजीकरण नियमों के तहत, आपको माल की लागत का पता लगाने के लिए प्रत्यक्ष या कुछ अप्रत्यक्ष लागतों को शामिल करने की जरूरत है, या माल की लागत के लिए COGS। प्रत्यक्ष लागत वे हैं जिन्हें आप सीधे इन्वेंट्री आइटम से जोड़ सकते हैं। उनमें माल की थोक लागत और बिक्री के लिए इन्वेंट्री के निर्माण के लिए उपयोग की जाने वाली सामग्री और श्रम शामिल हैं। आईआरएस के अनुसार, आपको सीओजीएस में कुछ अन्य लागतों को भी शामिल करना चाहिए, जिसमें कंटेनर और पैकेज शामिल हैं जो इन्वेंट्री आइटम, फ्रेट-इन चार्ज और ओवरहेड खर्चों का एक आवंटित हिस्सा हैं जो इन्वेंट्री बनाने या स्टोर करने के लिए आवश्यक हैं। आईआरएस आवंटित ओवरहेड खर्चों के निम्नलिखित उदाहरण देता है: "किराया, गर्मी, प्रकाश, बिजली, बीमा, मूल्यह्रास, कर, रखरखाव, श्रम और पर्यवेक्षण।"

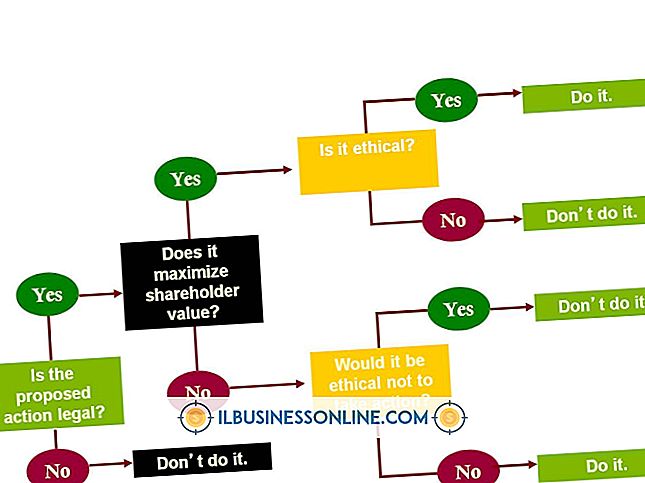

पहला अंदर पहला बाहर

जब आप इन्वेंट्री बेचते हैं, तो आपको अपने सकल लाभ का पता लगाने के लिए COGS में उपयोग करने के लिए लागत अड्डों के बारे में एक धारणा बनाने की आवश्यकता है - बिक्री COGS को घटा देती है। पहले में, पहले बाहर, या फीफो, विधि में, आप पहले सबसे पुरानी इन्वेंट्री लागत का उपयोग करते हैं। उदाहरण के लिए, यदि आपने दो समान सामान खरीदे हैं, तो आप पुराने लॉट का लागत आधार पहले COGS पर लागू करेंगे। बढ़ती लागत के समय में, FIFO सामान्य रूप से सबसे बड़ा सकल लाभ पैदा करेगा, क्योंकि सबसे पुराना लागत आधार सबसे कम है। इन परिस्थितियों में, आपका कर बिल वैकल्पिक लागत प्रवाह विधि की तुलना में अधिक होगा, जैसे कि अंतिम में, पहली बार, औसत लागत या विशिष्ट पहचान। रिवर्स कई बार सही होता है जब लागत गिर रही होती है।

प्रतिभूति

FIFO भी लागत प्रवाह विधियों में से एक है जिसका उपयोग आप स्टॉक, बॉन्ड, विकल्प और म्यूचुअल फंड जैसे वित्तीय निवेशों पर पूंजीगत लाभ और हानि का पता लगाने के लिए कर सकते हैं। एक निवेश के लागत आधार में खरीद मूल्य के साथ-साथ फीस, कमीशन और खरीद के लिए आवश्यक अन्य लागत शामिल हैं। आपका ब्रोकर या म्यूचुअल फंड कंपनी प्रत्येक अलग-अलग खरीद लेनदेन को "टैक्स लॉट" में रिकॉर्ड करती है जिसमें खरीद का लागत आधार शामिल होता है। यदि आपका ब्रोकर या फंड, डिफ़ॉल्ट रूप से या आपके स्पष्ट निर्देश के कारण, FIFO विधि का उपयोग करता है, तो बेची गई प्रतिभूतियों के लागत आधार में सबसे पुराना कर पहले होता है। बढ़ते बाजारों में, यह सबसे बड़ा पूंजीगत लाभ पैदा करेगा और इस प्रकार सबसे बड़ा कर बिल होगा।

निवेश के विचार

FIFO पद्धति का उपयोग करने वाले निवेश दीर्घकालिक पूंजीगत लाभ और हानि पैदा करने की सबसे अधिक संभावना है। आईआरएस लंबी अवधि के पूंजीगत लाभ के लिए कर ब्रेक प्रदान करता है; ये उन प्रतिभूतियों पर लागू होते हैं जिन्हें आप एक वर्ष से अधिक समय तक रखते हैं। आपका ब्रोकर या फंड आपको पूंजीगत लाभ और नुकसान की सूचना देता है और फॉर्म 1099-बी पर आईआरएस देता है। फॉर्म में 1 जनवरी, 2011 को या उसके बाद किए गए सभी निवेशों की लागत का आधार है। आपको उस तारीख से पहले खरीदी गई प्रतिभूतियों की बिक्री के आधार पर लागत की आपूर्ति करनी होगी। मॉर्निंगस्टार की रिपोर्ट है कि दलालों के एक अनौपचारिक सर्वेक्षण से पता चलता है कि लागत के आधार का निर्धारण करने के लिए फ़िफ़ो अपने डिफ़ॉल्ट विधि के रूप में उपयोग करते हैं।