एलएलसी के रूप में दाखिल

एक सीमित देयता कंपनी संयुक्त राज्य में संचालित चार बुनियादी प्रकार की व्यावसायिक संरचनाओं में से एक है। दूसरों की साझेदारी, एकमात्र स्वामित्व और निगम हैं। कराधान के प्रयोजनों के लिए, एक एलएलसी को आमतौर पर पास-थ्रू कराधान विधि के साथ लगाया जाता है; इसका अर्थ है कि सभी लाभ और हानि मालिकों, या सदस्यों को उनके व्यक्तिगत कर रिटर्न पर कराधान के लिए पारित किए जाते हैं। यह कराधान विधि एक एलएलसी के लिए कर लाभ और नुकसान लाती है।

लाभ और हानि

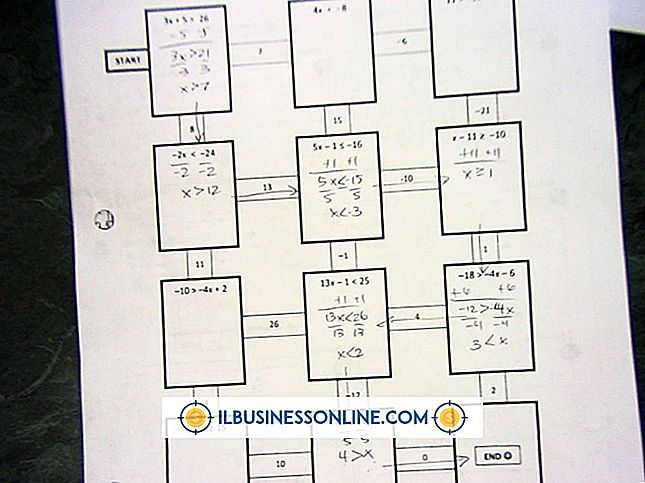

एक एलएलसी एक या कई सदस्यों द्वारा संचालित किया जा सकता है। एकल सदस्यीय एलएलसी के साथ, सदस्य अपने व्यक्तिगत कर रिटर्न पर सभी मुनाफे और नुकसान की रिपोर्ट करता है। बहु-सदस्यीय एलएलसी के साथ, प्रत्येक सदस्य को अनुसूची के -1 टैक्स प्रपत्र प्राप्त होता है जो उसे प्राप्त होने वाले लाभ, हानि और कटौती का विवरण देता है। सदस्यों के मुनाफे और नुकसान के शेयर आमतौर पर उनके स्वामित्व हितों के प्रतिशत के अनुपात में होते हैं। उदाहरण के लिए, यदि कोई सदस्य कंपनी का 15 प्रतिशत मालिक है, तो उसे लाभ और हानि का 15 प्रतिशत प्राप्त होता है। सदस्य लाभ और हानि को अलग-अलग विभाजित करने के लिए सहमत हो सकते हैं और इसे अपने एलएलसी के संचालन समझौते में लिखित रूप में दस्तावेज कर सकते हैं। सदस्य अपने 1040 कर रिटर्न भरने के लिए अपने K-1 फॉर्म की जानकारी का उपयोग करते हैं।

अनुमानित कर

आंतरिक राजस्व सेवा को पूरे कर वर्ष में एलएलसी सदस्यों को अनुमानित करों का भुगतान करने की आवश्यकता होती है। प्रत्येक सदस्य को यह अनुमान लगाना होगा कि वह पूरे वर्ष में कितना कर देगा क्योंकि करों को उसकी कमाई से रोक नहीं है क्योंकि वे कर्मचारियों के साथ हैं। जनवरी, अप्रैल, जून और सितंबर के महीनों में हर तिमाही में आईआरएस को अनुमानित कर भुगतान किया जाता है। एलएलसी सदस्य अनुमानित कर भुगतान करने के लिए कर फॉर्म 1040-ईएस का उपयोग करते हैं। एलएलसी सदस्यों को राज्य और स्थानीय स्तर पर अनुमानित कर लगाना चाहिए।

स्व-रोजगार कर

एलएलसी के सदस्य उसी प्रकार के कर का भुगतान करते हैं जो कर्मचारी संघीय और राज्य स्तर पर भुगतान करते हैं, जिसमें सामाजिक सुरक्षा और चिकित्सा कर शामिल हैं। संयुक्त इन दो करों को स्व-रोजगार कर कहा जाता है, जो कि एलएलसी सदस्यों जैसे स्व-नियोजित व्यक्तियों द्वारा भुगतान किया जाता है। स्व-नियोजित को इन करों की कुल राशि का भुगतान करना पड़ता है, जबकि कर्मचारी आमतौर पर आधा भुगतान करते हैं और उनके नियोक्ता बाकी को कवर करते हैं। यह एलएलसी सदस्यों के लिए एक कर नुकसान है, क्योंकि 2013 तक, स्व-रोजगार कर की दर उनकी कर योग्य आय का 15.3 प्रतिशत है। हालांकि, सदस्य अपने व्यक्तिगत कर रिटर्न पर स्व-रोजगार कर का आधा हिस्सा काट सकते हैं।

अन्य फाइलिंग स्थिति

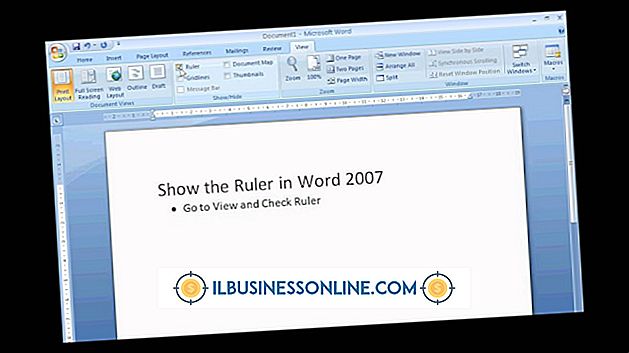

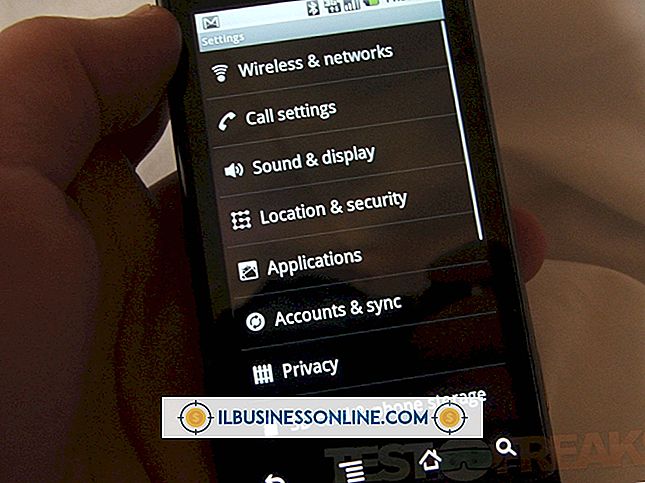

आईआरएस एक एलएलसी के साथ एक मालिक को एकमात्र मालिकाना और कई सदस्यों के साथ कराधान प्रयोजनों के लिए साझेदारी के रूप में मानता है। हालाँकि, LLC व्यवसाय संरचना सदस्यों को एक अलग फाइलिंग स्टेटस चुनने की सुविधा प्रदान करती है। उदाहरण के लिए, एक एलएलसी एक निगम के रूप में कर लगाने का चुनाव कर सकता है और अधिक कर कटौती और अनुकूल कॉर्पोरेट कर दरों का लाभ उठा सकता है। एक LLC आईआरएस के साथ फॉर्म 8832 दाखिल करके ऐसा कर सकता है। यह चुनाव उस तारीख के 75 दिनों के भीतर प्रभावी हो जाता है जब इसे दाखिल किया गया था।