सीमित देयता कंपनियों के लिए गाइड

एक सीमित देयता कंपनी (एलएलसी) एक व्यावसायिक संरचना है जो एक साझेदारी और निगम के विभिन्न पहलुओं को जोड़ती है। यह अपने लचीलेपन के कारण व्यवसाय के मालिकों के लिए आकर्षक है और क्योंकि यह मालिकों को व्यवसाय द्वारा आयोजित ऋण द्वारा बनाई गई व्यक्तिगत देयता से बचाता है।

पृष्ठभूमि

यूएस स्मॉल बिजनेस एडमिनिस्ट्रेशन (SBA) के अनुसार, सीमित देयता कंपनी व्यापार संरचना, जिसे "चेक-द-बॉक्स" कराधान के रूप में भी जाना जाता है, टेक्सास सहित अधिकांश राज्यों में एक हाइब्रिड व्यापारिक संरचना है। यह एक निगम की सीमित देयता सुविधाओं और कर क्षमता और साझेदारी के परिचालन लचीलेपन को प्रदान करने के लिए डिज़ाइन किया गया है। एलएलसी मालिकों, जिन्हें सदस्य कहा जाता है, कई निगमों, विदेशी संस्थाओं, व्यक्तियों और अन्य एलएलसी को शामिल कर सकते हैं। एलएलसी के सदस्यों की संख्या बहुत भिन्न हो सकती है, एक सदस्य से लेकर दर्जनों तक, क्योंकि सदस्यों की संख्या की कोई सीमा नहीं है।

एक एलएलसी की स्थापना

एक एलएलसी स्थापित करने के लिए, सदस्यों को संबंधित राज्य के राज्य के सचिव के साथ सीमित देयता कंपनी के गठन के प्रमाण पत्र के लिए फ़ाइल करना चाहिए जिसमें व्यवसाय स्थित है। टेक्सास में, एलएलसी को स्थापित करने के लिए फॉर्म 205 का उपयोग किया जाता है; आप इसे टेक्सास राज्य सचिव की वेबसाइट पर डाउनलोड कर सकते हैं। कुछ व्यवसाय, जैसे बीमा कंपनियां, एलएलसी नहीं हो सकते हैं।

व्यवसाय प्रभावी तिथि

सीमित देयता कंपनी के अस्तित्व की प्रभावी तिथि और अवधि आमतौर पर तब निर्धारित की जाती है जब संगठन के कागजात दाखिल किए जाते हैं। समाप्ति के समय सदस्यों के बहुमत वोट द्वारा एलएलसी की अस्तित्व की लंबाई जारी रह सकती है।

कंपनी के सदस्य इकाई की प्रभावी तारीख के रूप में वास्तविक फाइलिंग तिथि के अलावा किसी तिथि का उपयोग करने का चुनाव कर सकते हैं। यदि सदस्यों ने एक विशिष्ट प्रभावी तारीख का चुनाव किया, तो यह आंतरिक राजस्व सेवा (आईआरएस) के अनुसार, वास्तविक फ़ाइल तिथि के 12 महीने बाद या 75 दिनों से अधिक नहीं हो सकता है।

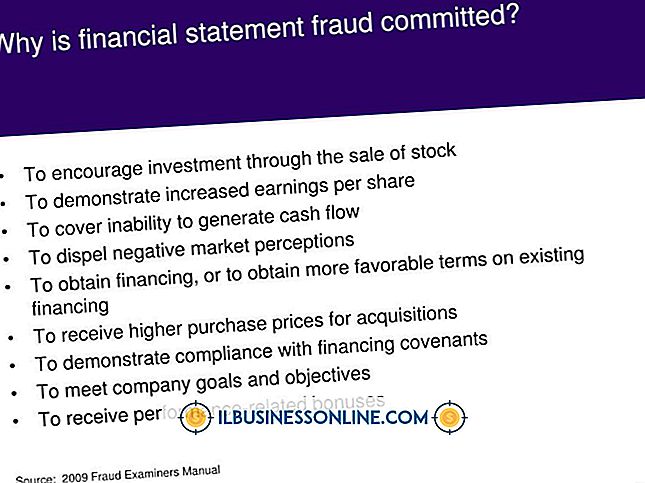

संभावित देयताएँ

जबकि एलएलसी व्यापार मालिकों को व्यापक कराधान से बचाते हैं, फिर भी संभावित कर देयताएं हैं जिनके लिए स्वामी जवाबदेह हो सकते हैं - जिसमें आयकर, स्व-रोजगार कर और अनुमानित कर शामिल हैं। टेक्सास में सीमित देयता कंपनियां भी मताधिकार कर के अधीन हैं।

एलएलसी कर वर्गीकरण

संघीय सरकार कर उद्देश्यों के लिए एलएलसी को मान्यता नहीं देती है, इसलिए एलएलसी व्यावसायिक संस्थाओं को एकमात्र स्वामित्व, भागीदारी या निगम के रूप में फाइल करना चाहिए। एसबीए के अनुसार, चार विशेषताएं एक निगम को परिभाषित करती हैं: संपत्ति की सीमा तक सीमित देयता, जीवन की निरंतरता, प्रबंधन का केंद्रीकरण और स्वामित्व हितों की मुक्त हस्तांतरणीयता। LLC आमतौर पर साझेदारी के रूप में कर लगाए जाते हैं, लेकिन एक निगम के रूप में करों को दर्ज करना चाहिए यदि पिछली विशेषताओं में से दो से अधिक लागू होते हैं। एलएलसी स्वचालित रूप से वर्गीकृत नहीं होते हैं क्योंकि आईआरएस फॉर्म 8832 का उपयोग करके निगम टैक्स फाइल कर सकते हैं और फॉर्म की लाइन 8 पर चुनी हुई व्यावसायिक इकाई का चुनाव कर सकते हैं। साझेदारी या निगम के रूप में दो या अधिक सदस्यों वाले व्यवसायों पर कर लगाया जा सकता है। एक एकल सदस्यीय एलएलसी को एक निगम या अस्वीकृत इकाई के रूप में कर के रूप में चुना जा सकता है, जो मालिक के व्यक्तिगत करों को व्यवसाय से अलग रखता है।